Перехід на загальну систему

Граничний річний обсяг доходу для ФОП на ЄП групи 3 - 1167 розмірів мінзарплати, встановленої законом на 1 січня податкового (звітного) року (див. пп. 3 п. 291.4 ПКУ).

Про особливості розрахунку граничного розміру доходу для 2023 року ми писали тут.

Згідно з нормами пп. 3 пп. 293.8 ПКУ платники ЄП, які перевищили обсяг доходу, визначений для таких платників у пп. 291.4 ПКУ, до суми перевищення застосовують ставку 15%, а також зобов’язані в порядку, встановленому гл. 1 розд. ХІV ПКУ, перейти на загальну систему оподаткування.

Про обов’язок перейти на загальну систему оподаткування у разі перевищення граничного обсягу доходу з першого числа місяця, наступного за податковим (звітним) кварталом, у якому відбулося таке перевищення, зазначено в пп. 1 пп. 298.2.3 ПКУ.

Заява про відмову від спрощеної системи подається до податкової служби не пізніше 20 числа місяця, наступного за календарним кварталом, у якому допущено перевищення обсягу доходу (див. пп. 293.8 ПКУ). Тобто, останній день подання заяви для переходу на загальну систему оподаткування з 01.01.2024 р. - 20.01.2024 р.

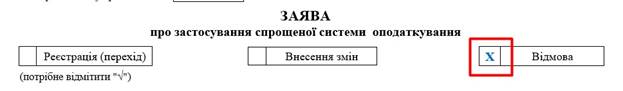

Подається Заява про застосування спрощеної системи оподаткування за формою, затвердженою Наказом Мінфіну від 16.07.2019 р. №308. Код заяви в електронній формі - F0102003.

Заява заповнюється таким чином.

На початку заяви ставиться позначка в полі «Відмова».

Потім в загальному порядку заповнюється «шапка» Заяви з розділу 1 по розділ 4. В розділі 5, зокрема в 5.5., наводиться підстава подання заяви і причина відмови.

Потім в загальному порядку заповнюються розділи 6, 7 і 8. Розділи 9, 10, 11 не заповнюються.

В кінці заяви наводиться ПІБ суб’єкта господарювання і його підпис.

Подаючи річну декларацію платника ЄП врахуйте, що обсяг доходу, який оподатковується ЄП за ставкою 5% (в розмірі граничного обсягу доходу) показується в рядку 06 декларації, а суму перевищення загальної суми доходу над граничним рівнем доходу, яка оподатковується за ставкою 15%, показується в рядку 07 декларації.

Відповідно, сума податку за ставкою 5% розраховується в рядку 11, а за ставкою 15% - в рядку 09.

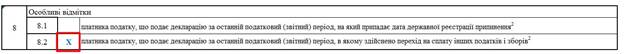

Варто врахувати, що це остання декларація платника ЄП. Тому в «шапці» декларації ставиться відмітка в рядку 8.2.

Інші показники декларації відображаються в загальному порядку.

Якщо разом з декларацією подається додаток 1, то в ньому також ставляться відмітки в «шапці» щодо переходу на сплату інших податків.

Всі інші показники додатку 1 заповнюються в загальному порядку.

Реєстрація платником ПДВ

Якщо ФОП переходить на загальну систему внаслідок перевищення граничний обсягу доходу, очевидно, що такий обсяг доходу перевищує 1 млн грн, тож ФОП вписується у вимоги обов’язкової реєстрації платником ПДВ (див. пп. 181.1 ПКУ).

В такому разі ФОП зобов’язаний подати заяву на реєстрацію платником ПДВ згідно з нормами пп. 183.4 ПКУ у строк не пізніше 10 числа першого календарного місяця, в якому здійснено перехід на загальну систему.

Тобто, в розглядуваній ситуації заява має бути подана до 10.01.2024 року включно.

Протягом трьох робочих днів з дня отримання заяви податковий орган має внести до реєстру платників ПДВ запис про реєстрацію такої особи як платника податку (див. пп. 183.9 ПКУ):

- з першого числа календарного місяця, в якому здійснено перехід на загальну систему, у разі якщо перше число календарного місяця, з якого здійснюється перехід на загальну систему, на день подання реєстраційної заяви не настало;

- з дня внесення запису до реєстру платників ПДВ у разі, якщо перше число календарного місяця, в якому здійснено перехід на загальну систему, на день подання реєстраційної заяви настало.

Тобто, якщо заяву подати у грудні 2023 року, то ФОП стане платником ПДВ з 01.01.2024 р.

Якщо ж заяву подати у січні 2024 р., до 10.01.24 р., то ФОП стане платником ПДВ з дня внесення запису до реєстру платників ПДВ.

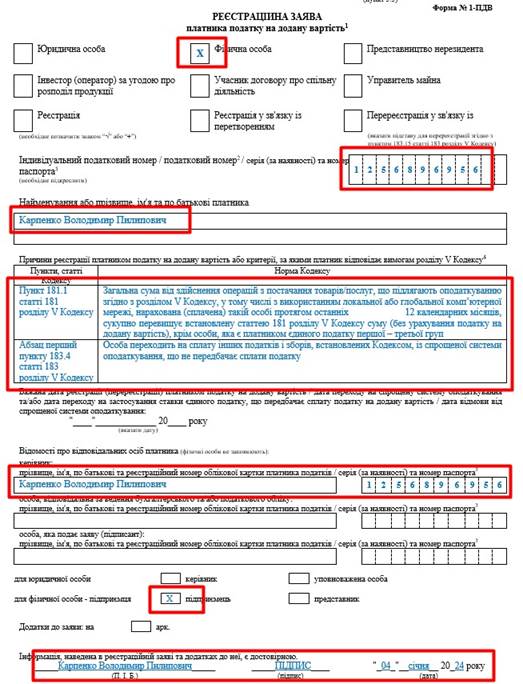

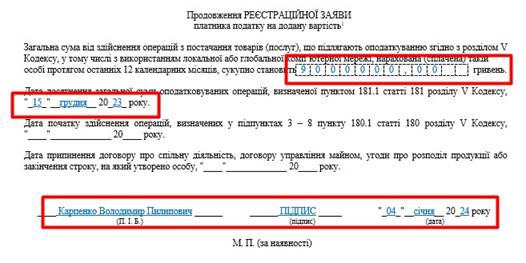

Подається заява за формою №1-ПДВ (за формою додатку до Положення №1130). Код цієї заяви в електронному кабінеті - F1310109.

Приклад заповнення заяви №1-ПДВ:

Найкращі консультації – тепер у Telegram та Viber!

Читайте відповіді «Дебету-Кредиту» на найцікавіші та найактуальніші запитання у популярних месенджерах!

Доступ до цієї консультації можливий лише для передплатників «Дебету-Кредиту». Якщо ви передплатник, будь ласка, авторизуйтесь.

Або оформіть передплату, вартість пакету «Мій асистент» становить лише 139 грн/міс

Передплатити