Щодо підстав для коригування ПК

Відповідно до п. 69.1-1 підрозділу 10 розділу ХХ ПКУ платники податку на додану вартість зобов’язані забезпечити у строки, встановлені підпунктом 69.1 цього пункту, реєстрацію ПН та РК в ЄРПН, граничний термін реєстрації яких припадає на періоди, зазначені у підпункті 69.1 цього пункту, та уточнити (привести у відповідність) ПК, задекларований платниками на підставі наявних у платника первинних (розрахункових) документів, з урахуванням даних ПН та/або РК, зареєстрованих в ЄРПН.

Своєю черго, в п. 69.1 підрозділу 10 розділу ХХ ПКУ зазначено, що платники податків, які мають можливість своєчасно виконувати податкові обов’язки щодо дотримання термінів сплати податків та зборів, подання звітності, у тому числі звітності, передбаченої пунктом 46.2 ПКУ, реєстрації у відповідних реєстрах ПН, РК, звільняються від відповідальності за несвоєчасне виконання таких обов’язків, граничний термін виконання яких припадає на період починаючи з 24 лютого 2022 року до дня набрання чинності Законом №2260-IX (фактично до 27.05.2022 р.) за умови:

- реєстрації такими платниками ПН та РК в ЄРПН до 15 липня 2022 року,

- подання податкової звітності до 20 липня 2022 року та

- сплати податків та зборів у строк не пізніше 31 липня 2022 року.

Відповідно до п. 69.1 підрозділу 10 розділу ХХ ПКУ у разі самостійного виправлення платником податків у податкових періодах до 25 липня 2022 року, з дотриманням порядку, вимог та обмежень, визначених статтею 50 ПКУ, помилок, що призвели до заниження податкового зобов’язання у звітних (податкових) періодах, що припадають на період дії воєнного стану, такі платники звільняються від нарахування та сплати штрафних санкцій, передбачених пунктом 50.1 ПКУ, та пені.

Таким чином, на наш погляд, якщо постачальник міг виконувати податкові обов’язки, він повинен був зареєструвати ПН у строк до 15.07.2022 р. Якщо ПН було заблоковано і станом на кінець 14.07.2022 р. вони залишаються незареєстрованими, підприємство покупець, на наш погляд, повинно відкоригувати ПК, відображений на підставі первинних документів, у строк до 24.07.22 р. включно.

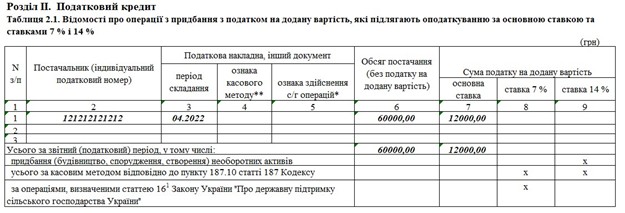

Щодо відображення ПК в таблиці 2.1 додатку 1 до декларації з ПДВ на підставі первинних документів

Нехай підприємство платник ПДВ придбало у квітні 2022 р. у постачальника з ІПН 121212121212 товари за трьома накладними, на суму:

- перша – 10 000 грн, окрім того ПДВ 2 000 грн;

- друга – 20 000 грн, окрім того ПДВ 4 000 грн;

- третя – 30 000 грн, окрім того ПДВ 6 000 грн.

Всього на суму 60 000 грн, окрім того ПДВ 12 000 грн.

Інших придбань не було.

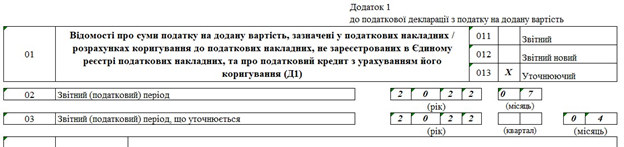

В такому разі таблиця 2.1 додатку 1 буде заповнена таким чином (див. зразок 1). Поряд з цим інформацію про ПК на підставі первинних документів підприємство платник ПДВ могло зазначати в додатку 7 до декларації з ПДВ. Особливості заповнення цього додатку тут не наводимо.

Зразок 1

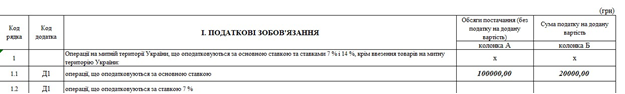

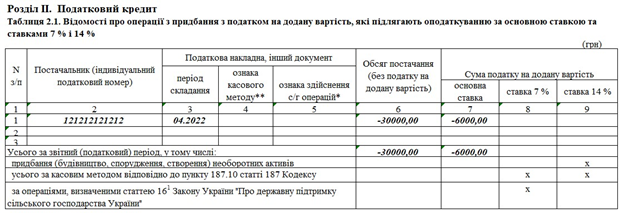

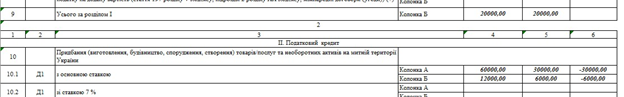

Нехай при цьому обсяг постачання цього місяця 100000,00 грн, окрім того ПДВ 20000,00 грн. В такому разі декларація з ПДВ буде заповнена так, як на зразку 2.

Зразок 2

<...>

<...>

<...>

Щодо особливостей коригування ПК

Коригують ПДВ в уточнюючому розрахунку, до якого додають уточнені додатки. Подають тільки ті додатки, в яких роблять уточнення.

Причому до уточнюючого розрахунку не подають виправлений додаток 7. Читаємо відповідь податкової на подібне питання в підкатегорії 101.25 ЗІР: «Чи можливо виправити помилку, допущену у додатку 7 до податкової декларації з ПДВ?».

Податкова відповідає, що помилку у додатку 7 до податкової декларації з ПДВ можливо виправити лише якщо її виявлено до закінчення граничного терміну подання декларації. При цьому платник податку має право подати нову декларацію з відміткою «Звітна нова» та виправленим додатком 7 з відміткою «Звітний новий».

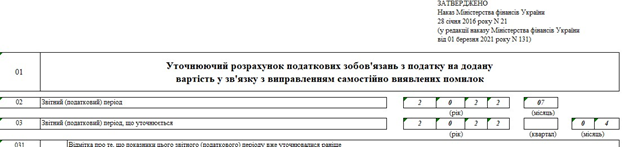

Виправляємо тільки дані додатку 1, подаючи до уточнюючого розрахунку уточнюючий додаток 1.

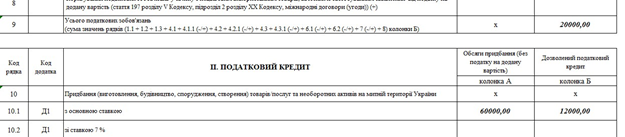

Нехай заблоковано ПН на підставі третьої накладної, з обсягом постачання 30 000 грн, окрім того ПДВ 6 000 грн.

Уточнюючий розрахунок та уточнюючий додаток 1 до нього подають в липні 2022 р.

В такому разі уточнюючий додаток 1 до уточнюючого розрахунку заповнюємо так, як показано на зразку 3.

Зразок 3

<...>

<…>

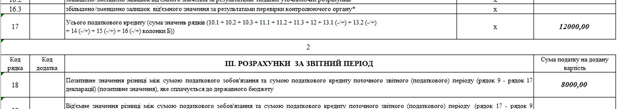

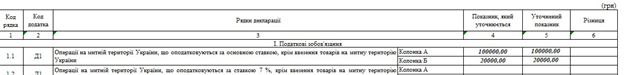

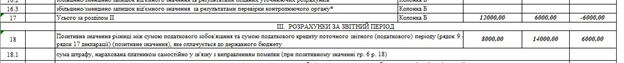

Уточнюючий розрахунок так, як показано на зразку 4.

Зразок 4

<...>

<...>

<...>

Подання уточнюючого розрахунку

Як вже зазначалося, якщо уточнюючий розрахунок подається до 24.07.2022 р. включно, штраф у разі виникнення недоплати, передбачений п. 50.1 ПКУ (5%) і пеня не застосовується.

За даними нашого прикладу недоплата становить 6000,00 грн.

Підприємство платник ПДВ повинно забезпечити наявність такої суми на своєму електронному рахунку. Якщо на електронному рахунку не вистачає коштів, його потрібно поповнити, до моменту подання уточнюючого розрахунку. Після подання уточнюючого розрахунку суму недоплати спишуть з електронного рахунку.

Найкращі консультації – тепер у Telegram та Viber!

Читайте відповіді «Дебету-Кредиту» на найцікавіші та найактуальніші запитання у популярних месенджерах!

Доступ до цієї консультації можливий лише для передплатників «Дебету-Кредиту». Якщо ви передплатник, будь ласка, авторизуйтесь.

Або оформіть передплату, вартість пакету «Мій асистент» становить лише 122 грн/міс

Передплатити